Pondoksalam – Apakah Pengertian Rasio Keuangan dan Fungsinya – Pengertian rasio keuangan adalah suatu metode yang biasanya dipakai untuk dapat menganalisis dengan cara menghitung nilai rata-rata atas sebuah laporan keuangan serta kemudian menerangkan keterkaitan antara jumlah tertentu serta jumlah lain yang terdapat didalam laporan keuangan tersebut.

Rasio keuangan disebut juga dengan rasio finansial (financial ratio) ini kemudian diartikan sebagai instrumen analisis keuangan di dalam mengevaluasi kinerja perusahaan yakni dengan membandingkan data keuangan yang ada pada pos laporan keuangan seperti pada laporan laba dan rugi, laporan aliran kas serta juga neraca. Perbandingan pada pos tersebut bermaksud untuk bisa mendapatkan perbandingan yang logis atau masuk akal.

Dengan memakai ukuran tertentu yang sudah telah diakui tersebut juga mempunyai manfaat tertentu, sehingga hasil analisa tersebut patut untuk dijadikan landasan di dalam mengambil keputusan perusahaan.

Pengertian Rasio Keuangan Menurut Para Ahli

Untuk dapat mengerti lebih dalam lagi mengenai Rasio Keuangan ini, maka kita dapat merujuk pada beberapa pendapat para ahli, diantaranya sebagai berikut :

James Carter Van Horne

Pengertian rasio keuangan ini merupakan suatu indikator yang mengaitkan 2 nilai akuntansi serta didapat dengan cara membagi antara nilai yang satu itu dengan nilai lainnya.

Bambang Riyanto (2001:329)

Definisi rasio keuangan ini merupakan suatu ukuran yang dipakai pemahaman serta juga analisa laporan keuangan perusahaan.

Van Horne dan Wachowizs (1997:133)

Rasio finansial ini adalah suatu indikator yang kemudian mengaitkan 2 angka akuntansi serta dipaparkan dengan membagi suatu angka itu dengan angka lain.

S. Munawir (2007:65)

Arti rasio finansial ini merupakan sebuah cara analisa untuk dapat mengerti keterkaitan antar pos tertentu yang terdapat didalam neraca atau pun laporan labarugi atau pun juga perpaduan antara keduannya secara perorangan.

Agus Sartono (2001:113)

Pengertian rasio finansial ini merupakan suatu dasar penilaian serta pengarahan prestasi dari perusahaan, juga dasar atas kinerja di dalam merancanakan serta mengendalikan finansial.

Fungsi Analisis Rasio Keuangan

Secara umum, analisis rasio keuangan tersebut berguna bagi investor serta jgua manajemen perusahaan. Selain dari itu, fungsi analisis rasio keuangan tersebut diantaranya yaitu:

- Sebagai dasar penanaman modal ataupun juga saham untuk individu maupun juga perusahaan.

- Memberi kredit pada perusahaan.

- Memutuskan nilai kesehatan suatu perusahaan yang dilihat dari karyawan, distributor serta juga konsumen.

- Memutuskan seberapa besar pajak perusahaan yang kemudian dibebankan pada pemerintah.

- Memutuskan besarnya suatu laba yang normal dari industri.

- Memutuskan nilai perkembangan suatu perusahaan di dalam melakukan penilaian.

- Memutuskan nilai kemampuan keuangan kompetitor.

- Memutuskan banyaknya kerusakan yang kemudian harus perusahaan hadapi.

Tujuan Analisis Rasio Keuangan

Adapun dari tujuan Analisis rasio keuangan itu dilakukan bertujuan untuk bisa:

- Mengetahui kemampuan pemenuhan kewajiban jangka pendek perusahaan.

- Mengetahui efektivitas dari manajemen perusahaan di dalam memanifestasikan laba dari aset milik perusahaan.

- Untuk dapat mengetahui modal bagi perusahaan.

- Mengetahui kemampuan pengembalian pada investor.

Jenis Rasio Keuangan

Budi Raharjo, 2007 menyatakan bahwa Rasio keuangan ini dikelompokkan menjadi 5 jenis, antara lain sebagai berikut :

1. Liquidity Ratio

Pengertian rasio likuiditas ini merupakan rasio yang digunakan atau dipakai untuk memperkirakan kemampuan perusahaan yakni dengan melihat aset lancar yang dimiliki suatu perusahaan relatif terhadap hutang lancar perusahaan. Rasio yang bisa dipakai atau digunakan di dalam melakukan analisis rasio likuiditas diantaranya sebagai berikut :

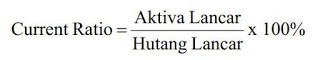

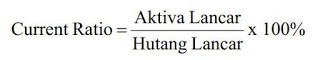

- Current Ratio

Pengertian rasio lancar ini merupakan rasio yang dipakai untuk bisa memperhitungkan kemampuan perusahaan di dalam membayar hutang jangka pendek yakni dengan jumlah aktiva lancar yang dimiliki suatu perusahaan. Perbandingan yang kemudian semakin besar antara aset lancar serta juga kewajiban lancar maka akan semakin besar juga kemampuan perusahaan untuk bisa membayar hutang lancar.

Apabila rasio lancar tersebut 1:1 atau 100% hal ini artinya hutang lancar yang dimiliki suatu perusahaan tersebut dapat atau bisa ditutupi oleh aktiva lancar yang dimiliki perusahaan tersebut. Apabila rasio lancar tersebut kemudian lebih dari 1 atau 100% lebih hal tersebut berarti aktiva lancar itu perlu lebih tinggi dari jumlah kewajiban lancar maka bisa atau dapat dibilang sehat.

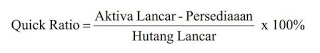

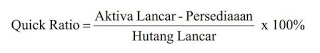

- Quick Ratio

Pengertian rasio cepat ini merupakan suatu rasio yang kemudian menggambarkan kemampuan membayar kewajiban lancar itu tanpa mengukur nilai persediaan aktiva lancar yang dipunyai perusahaan. Semakin besar rasio cepat tersebut maka akan semakin baik.

Untuk bisa atau dapat dibilang sehat, maka nilai rasio tersebut tidak harus 100%, tetapi mendekati 100% saja sudah dapat atau bisa dibilang sehat.

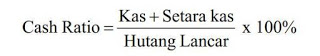

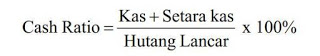

- Cash Ratio

Pengertian rasio kas ini merupakan rasio yang digunakan atau dipakai sebagai pembanding diantara kas sertajuga aset lancar yang bisa langsung jadi uang kas itu dengan kewajiban lancar. Kas ini merupakan uang milik perusahaan di dalam bentuk rekening yang kemudian disimpan baik di bank atau pun juga dikantor. Sedangkan aktiva setara kas itu adalah suatu aset lancar yang bisa atau dapat diuangkan kembali dengan mudah serta cepat, dapat dipengaruhi oleh situasi perekonomian negara.

Rasio kas tersebut kemudian memperlihatkan antaranya perbandingan porsi dari jumlah kas ditambah jumlah near cash itu dengan jumlah keseluruhan aktiva lancar. Rasio tersebut tak harus mencapai 100%, namun apabila semakin besar rasio ini maka tentu akan semakin baik.

2. Activity Ratio

Pengertian rasio aktivitas ini merupakan rasio untuk dapat memutuskan nilai aktivitas aset ditingkatan tertentu. Aktivitas penjualan tertentu yang rendah itu tentu akan menyebabkan kelebihan dana yang tertanam pada aset akan semakin besar. Sebaiknya, kelebihan dana tersebut ditanamkan pada aset lain yakni dengan produktifitas lebih baik.

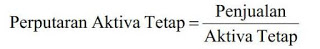

- Perputaran aktiva tetap, ini merupakan rasio yang digunakan atau dipakai untuk memperkirakan besarnya kemampuan suatu perusahaan di dalam melakukan penjualan atas aset tetap yang dimilikinya. Yang mana apabila semakin tinggi rasio maka akan semakin efektif rasio aset tetap. Perputaran aktiva tetap ini bisa atau dapat dihitung dengan rumus sebagai berikut:

Rasio ini kemudian mengukur efektivitas penggunaan aktiva tetap di dalam mendapatkan suatu penghasilan. Semakin tinggi tingkat perputarannya itu akan semakin efektif penggunaan aktiva tetapnya (Sutrisno, 2001:253).

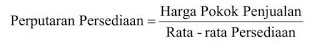

- Perputaran persediaan, ini merupakan suatu rasio yang menunjukkan likuiditas suatu perusahaan dengan mengukur efektivitas perusahan di dalam mengolah persediaan. Yangmana semakin tinggi perputarannya itu maka tentu pengolahan persediaannya juga semakin efektif. Rumus perhitungannya diantaranya :

Rasio ini mengukur efektivitas pengelolaan persediaan. Semakin tinggi tingkat perputarannya semakin efektif pengelolaan persediaanya (Sutrisno, 2001:251).

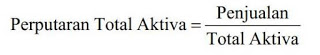

- Perputaran total aktiva, ini merupakan suatu rasio yang digunakan atau dipakai untuk bisa memperkirakan efektivitas dari penggunaan total aset. Perusahaan itu dikatakan mempunyai manajemen yang baik apabila memiliki rasio yang tinggi serta juga apabila rendah maka manajemen itu harus mengulas strategi, marketing serta biaya penanaman modal. Rasio perputaran total aktiva ini kemudian menggunakan rumus:

Rasio ini adalah suatu ukuran efektivitas pemanfaatan aktiva di dalam menghasilkan penjualan. Semakin tinggi tingkat perputarannya itu tentu semakin efektif suatu perusahaan memanfaatkan aktivanya (Sutrisno, 2001:253).

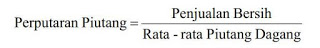

- Perputaran piutang, ini merupakan suatu rasio yang digunakan atau dipakai untuk dapat mengukur mutu piutang juga keefisiensian perusahaan di dalam mengumpulkan piutang serta juga kebijakan kredit. Yang mana semakin tinggi perputarannya maka tentu pengelolaan piutangnya itu akan semakin efektif. Rasio ini dapat dihitung dengan rumus:

Rasio ini mengukur efektivitas peng elolaan piutang. Semakin tinggi tingkat perputarannya semakin efektif pengelolaan piutangnya (Sutrisno, 2001:252).

3. Solvability Ratio

Pengertian rasio solvabilitas ini merupakan rasio aktivitas yang kemudian memperlihatkan keefektivitasan pemakaian aset suatu perusahaan. Untuk mengukurnya, rasio yang dipakai atau digunakan diantaranya sebagai berikut :

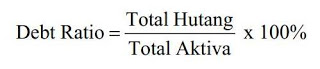

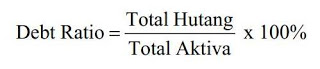

- Total Debt to Asset Ratio, ini merupakan suatu rasio yang digunakan atau dipakai untuk mengukur besarnya aset perusahaan didanai oleh hutang ataupun juga besarnya hutang suatu perusahaan tersebut memberikan pengaruh pada pengolaan aset perusahaan. yangmana, semakin aman apabila rasionya itu semakin kecil.

Rasio ini kemudian menunjukkan sejauh mana hutang tersebut bisa atau dapat ditutupi oleh aktiva. Semakin kecil rasionya tentu semakin aman (solvable). Porsi hutang terhadap aktiva itu harus lebih kecil (Harahap, 2002:304).

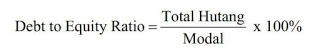

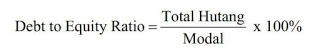

- Total Debt to Equity Ratio, ini merupakan suatu rasio yang kemudian memperlihatkan keterkaitan antara jumlah kewajiban jangka panjang serta juga jumlah modal milik pengusaha di dalam mengetahui dana yang diberikan kreditur pada pengusaha. Jumlah hutang perusahaan tersebut tak boleh lebih dari modal supaua beban perusahaan itu tidak berat.

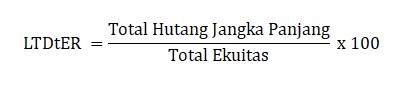

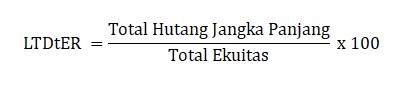

- Long Term Debt to Equity Ratio, ini merupakan rasio antara hutang jangka panjang yaknidengan modal sendiri. Tujuannya ialah untuk dapat mengukur berapa bagian dari tiap-tiap rupiah modal sendiri yang dijadikan jaminan hutang jangka panjang yakni dengan cara membandingkan antara hutang jangka panjang itu dengan modal sendiri Long Term Debt to Equity Ratio ini dihitung dengan rumus:

4. Profitability Ratio

Pengertian rasio profitabilitas (Rentabilitas) ini merupakan rasio yang kemudian menggambarkan perbandingan antara tingkat laba serta penjualan. Rasio yang digunakan atau dipakai untuk melakukan analisis ini diantaranya sebagai berikut :

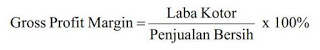

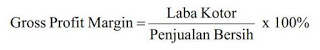

- Gross Profit Margin, ini merupakan suatu tingkatan persentase dari sisa penjualan setelah harga pokok dibayar oleh suatu perusahaan. Rasio ini dirumuskan sebagai berikut:

Rasio ini kemudian menunjukkan kemampuan perusahaan di dalam menghasilkan laba yang akan menutupi biaya-biaya tetap atau pun juga biaya operasi lainnya. Dengan pengetahuan atas rasio ini bisa atau dapat mengontrol pengeluaran untuk biaya tetap atau pun juga biaya operasi sehingga perusahaan tersebut bisa atau dapat menikmati laba. Semakin besar rasionya situ emakin baik (Harahap, 2002:306).

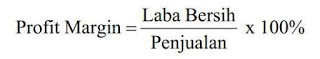

- Operating Profit Margin, ini merupakan suatu tingkatan profit dari sisa penjualan setelah seluruh biaya lainnya dikurangi terkecuali pajak serta bunga, atau pun juga keuntungan bersih dari penjualan. Rasio profit margin bisa dihitung sebagai berikut:

Rasio ini kemudian menunjukkan berapa besar persentase terhadapat pendapatan bersih yang diperoleh dari tiap-tiap penjualan. Semakin besar rasionya itu semakin baik, karena akan dianggap kemampuan perusahaan di dalam mendapatkan laba itu cukup tinggi (Harahap, 2002:304).

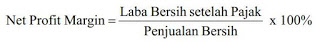

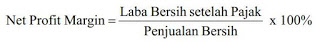

- Net Profit Margin, ini merupakan suatu tingkatan profit dari sisa penjualan setelah dikurangi seluruh biaya termasuk pajak serta bunga. Rasio ini bisa atau dapat dihitung dengan rumus:

Rasio ini kjemudian mengukur jumlah rupiah laba bersih yang dihasilkan oleh tiap-tiap satu rupiah penjualan. Semakin tinggi rasionya itu akan semakin baik, disebakan karna menunjukkan kemampuan suatu perusahaan menghasilkan laba yang tinggi ditingkat penjualan tertentu.

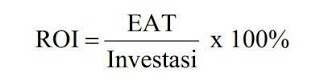

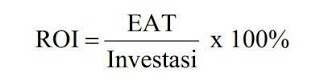

- Return On Investment (ROI), ini merupakan suatu kemampuan perusahaan di dalam menghasilkan laba untuk menutup modal yang dikeluarkan. ROI tersebut diukur dengan menggunakan laba bersih sesudah pajak (Sutrisno, 2001:255). Rasio ini kemudian dihitung dengan rumus:

Rasio ini kemudian mengukur jumlah rupiah laba bersih (setelah pajak) yang didapatkan oleh tiap-tiap satu rupiah investasi yang dikeluarkan. Semakin besar rasionya itu semakin baik (Sutrisno, 2001:255).

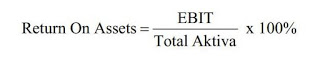

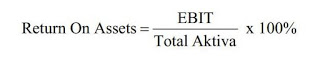

- Return On Assets (ROA), ini merupakan suatu kemampuan perusahaan di dalam menghasilkan keuntungan dari aset perusahaan.Dalam hal ini laba yang diperoleh merupakan laba sebelum bunga serta pajak atau EBIT (Sutrisno, 2001:254).Rasio ini kemudian dihitung dengan rumus:

Rasio ini kemudian mengukur tingkat keuntungan (EBIT) dari aktiva yang dipakai. Semakin besar rasionya itu semakin baik (Sutrisno, 2001:254).

5. Investment Ratio

Pengertian rasio investasi ini merupakan rasio yang digunakan atau dipakai untuk dapat mengukur kemampuan perusahaan mengembalikan dana pada investor. Rasio ini kemudian bermanfaat bagi penanam modal untuk bisa memberikan penilaian pada kinerja sekuritas saham di capital market.

Kelebihan & kekurangan Analisis Rasio Keuangan

Setelah membaca mengenai Rasio Keuangan tersebut, dibawah ini akan dilengkapi dengan kelebihan dan kekurangan Kelebihan dan kekurangan dari analisis rasio keuangan, diantaranya sebagai berikut

Kelebihan Rasio Keuangan

Adapun kelebihan dan rasio keuangan tersebut diantaranya :

- Lebih mudah untuk dibaca serta juga diinterpretasikan.

- Lebih sederhana dari laporan keuangan.

- Dapat atau bisa mengetahui kedudukan perusahaan.

- Dapat dijadikan sebagai landasan pengambilan keputusan.

- Lebih mudah untuk dapat dijadikan pembanding antara perusahaan serta juga pesaing.

- Lebih mudah untuk mengetahui trend serta juga memprediksi masa depan.

Kekurangan Rasio Keuangan

Tentu apabila terdapat kelebihan pasti ada kekurangannya, berdasarakan penjelasan diatas dibawah ini merupakan kekurangan dari rasio keuangan, diantaranya sebagai berikut :

- Sulit untuk dapat mentujan rasio yang sesuai.

- Banyaknya sekali tafsiran didalamnya.

- Nilai perolehan tersebut bukanlah harga pasar.

- Terdampak penggolongan yang terdapat pada laporan keuangan.

- Akan sulit untuk menghitung rasio apabila datanya itu tak ada.

Contoh Rasio Keuangan

Dibawah ini merupakan contoh soal dari rasio keuangan, dibawah ini penjelasannya l

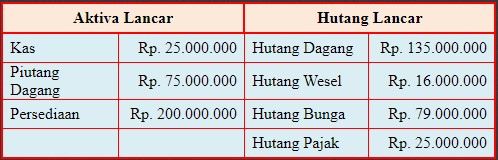

Contoh Liquidity Ratio

Perhatikan tabel dibawah ini, dari neraca sebuah perusahaan kemudian diketahui :

- Current Ratio

Jumlah aktiva lancar = 25.000.000+75.000.000+200.000.000

= Rp 300.000.000

Jumlah Hutang Lancar = 135.000.000+16.000.000+79.000.000

+ 25.000.000

= Rp. 255.000.000 Current Ratio = (300.000.000 / 255.000.000) x 100%

= 1,17 = 118% (dibulatkan)

Berdasarkan hasil perhitungan diatas current ratio = 118 % atau 1,18, artinya adalah setiap Rp.1 utang lancar tersebut dijamin oleh Rp. 1,18 harta lancar dari perusahaan itu, atau pun juga oada perbandingannya antara aktiva lancar tersebut yakni dengan hutang lancar ialah 1,8 : 1Dari perbandingan tersebut kemudian menjelaskan bahwa perusahaan tersebut masih bisa menutup hutang lancar yakni dengan aktiva lancarnya, tetapi jika didasarkan pada prinsip “hati-hati”, itu masih belum aman.

- Quick Ratio

Jumlah aktiva lancar = 25.000.000+75.000.000+200.000.000

Jumlah aktiva lancar = 25.000.000+75.000.000+200.000.000

= Rp 300.000.000

Jumlah Hutang Lancar = 135.000.000+16.000.000+79.000.000

+ 25.000.000

= Rp. 255.000.000

Persedian = Rp. 200.000.000 Quick Ratio = (300.000.000 – 200.000.000 / 255.000.000) x 100%

= 0,39222 = 39,22 %

Berdasarkan hasil perhitungan quick ratio adalah 39,2 % atau pun juga 3,9 (dibulatkan = 4) artinya tiap-tiap Rp.1 utang lancar tersebut kemudian dijamin oleh Rp. 4 harta lancar dari perusahaan tersebut, atau pun juga perbandingannya antara aktiva lancar itu dengan hutang lancar ialah 4 : 1. Apabila terjadi suatu perbedaan yang sangat besar antara quick ratio tersebut dengan current ratio, hal tersebut berarti terjadi suatu investasi yang besar di persediaan.

- Cash Ratio

Jumlah Kas = Rp. 25.000.000

Jumlah Hutang Lancar = 135.000.000 + 16.000.000 + 79.000.000

+ 25.000.000

= Rp. 255.000.000

Berdasarkan hasil perhitungan cash ratio = 9,8 % atau juga dibulatkan 0,9 (dibulatkan = 1) artinya tiap-tiap Rp.1 utang lancar tersebut kemudian dijamin oleh Rp. 1 kas serta setara kas dari perusahaan tersebut, atau perbandingannya antara aktiva lancar itu dengan hutang lancar ialah 1 : 1. Rasio ini kemudian menunjukkan bahwa porsi jumlah kas + setara kas tersebut dibandingkan yakni dengan total aktiva lancar. Semakin besar rasionya itu semakin baik

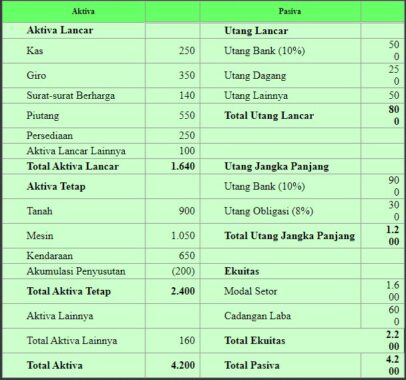

Contoh Profitability Ratio

Perhatikan tabel dibawah ini, dari neraca dan laba/rugi sebuah perusahaan kemudian diketahui :

Neraca

Laba Rugi

Hitunglah rentabilitas (profitabilitas) dari perusahan tersebut yakni dengan menggunakan:1. Profit Margin (GPM dan NPM)

2. ROI

3. ROE

- Gross Profit Margin

GPM = (8.500 – 5.250) / 8.500 x 100%

GPM = (8.500 – 5.250) / 8.500 x 100%

= 0,38 = 38 %

Artinya, untuk tiap-tiap Rp 100 penjualan bersih yang kemudian dihasilkan oleh perusahaan, Rp 62 tersebut dipergunakan untuk kemudian menutup Harga Pokok Penjualan, sehingga akan tersisa Rp 38 saja untuk menutup biaya operasional. Artinya, dari total penjualan netto yang diperoleh, 62% nya habis dipakai untuk menutup HPP serta hanya 38% yang tersisa untuk kemudian menutup biaya operasiona.

- Net Profit Margin

NPM = (1.500 / 8.500) x 100%

NPM = (1.500 / 8.500) x 100%

= 0,17 = 17%

Artinya, untuk tiap-tiap Rp 100 dari penjualan bersih yang diperoleh , laba bersih yang tersisa itu hanya Rp 17. Sedangkan yang Rp 83 itu habis untuk kemudian menutup HPP, biaya operasional serta pajak. artinya , dari total penjualan netto yang diperoleh, perusahaan tersebut hanya menyisakan 17% laba bersih. Sedangkan 83% nya itu habis menutup HPP, Biaya Operasional serta juga Pajak.

- Return On Investment (ROI)

ROI = (1.520 / 9.000) x 100%

= 0,16 = 16 %

Artinya, untuk tiap-tiap Rp 100 yang dipakai perusahaan, maka perusahaan tersebut memperoleh laba bersih setelah pajak yakni sebesar Rp. 16

Dengan kata lain kemampuan perusahaan dengan secara keseluruhan di dalam menghasilkan keuntungan dengan jumlah keseluruhan aktiva yang tersedia didalam perusahaan itu sebesar 16 %

- Return On Assets (ROA)

ROE = (1.520 / 2.300) x 100%

ROE = (1.520 / 2.300) x 100%

= 0,66 = 66%

Artinya untuk tiap-tiap Rp 100 yang diinvestasikan pada suatu perusahaan, pemegang saham tersebut memperoleh tambahan nilai ekuitas yakni Rp 66. Dapat juga dikatakan, dari total investasi pada suatu perusahaan, pemegang saham itu memperoleh kenaikan nilai ekuitas 66%

Contoh Solvability Ratio

Perhatikan tabel dibawah ini, dari neraca sebuah perusahaan kemudian diketahui :

Hitunglah Solvabilitas dari neraca tersebut dengan menggunakan

1.Debt Ratio

2.Debt to Equity Ratio (Rasio Hutang Modal)

3.Long Term Debt to Equity Ratio

- Total Debt to Asset Ratio

Debt Ratio = (2.000 / 4.200) x 100%

= 47,6 = 48 %

Rasio tersebut kemudian menunjukan bahwa 48% pendanaan perusahaan tersebut dibiayai dengan hutang. Artinya, bahwa tiap-tiap Rp 100 pendanaan perusahaan Rp 48 tersebut dibiayai dengan hutang, Rp 52 disediakan oleh pemegang saham. Kondisi tersebut juga memperlihatkan perusahaan itu dibiayai hampir sepenuhnya dari hutang.Semakin tinggi rasio tersebut maka pendanaan dengan utang tersebut juga semakin banyak, maka semakin sulit bagi suatu perusahaan untuk dapat memperoleh tambahan pinjaman disebabkan karna akan dikhawatirkan perusahaan tersebut tidak mampu untuk menutupi utang-utangnya yakni dengan aktiva yang dimilikinya. Sebaliknya semakin rendah rasio tersebut maka semakin kecil perusahaan tersebut dibiayai dari utang.

Apabila perusahaan tersebut ingin menambah hutang, maka perusahaan tersebut kemudian perlu menambah dahulu ekuitasnya, jadi pada saat perusahaan dilikuidasi itu masih mampu menutupi hutangnya.

- Total Debt to Equity Ratio,

DtER = (2.000 / Rp. 2.200) x 100%

= 90,9 = 91 %

Rasio ini kemudian menunjukan bahwa kreditor tersebut menyediakan Rp 91 untuk tiap-tiap Rp 100 yang disediakan oleh pemegang saham, atau pun juga perusahaan dibiayai oleh utang yakni sebanyak 91%

Bagi kreditor pabail semakin besar rasio tersebut maka akan semakin membuat nya tidak menguntungkan sebab akan semakin besar juga resiko yang ditanggung atas suatu kegagalan yang mungkin terjadi disuatu perusahaan.Bagitu juga Sebaliknya, apabial semakin rendah rasio tersebut maka tentu akan semakin tinggi tingkat juga pendanaan yang kemudian disediakan oleh sng pemilik serta tentu akan semakin besar batas pengamanan bagi kreditor apabila terjadi sebuah kerugian atau pun juga penyusutan terhadap nilai aktiva. Rasio tersebut kemudian juga menunjukan kelayakan serta juga resiko keuangan perusahaan.

- Long Term Debt to Equity Ratio

LTDtER = ( 1.200 / 2.200) x 100%

LTDtER = ( 1.200 / 2.200) x 100%

= 0,54 = 54 %

Rasio ini kemudian memperlihatkan bahwa hutang jangka panjang tersebut menyediakan 54 % dari modal sendiri (ekuitas) milik suatu perusahaan. Artinya 54 % pendanaan perusahaan tersebut dibiayai dari hutang jangka panjang serta 46 % dari modal milik perusahaanBagi kreditor semakin besar rasio tersebut maka akan semakin tidak menguntungkan disebabakan karna Semakin tinggi rasio ini maka akan semakin tinggi juga hutang jangka panjang yang dimiliki suatu perusahaan. Para kreditor kemudian beranggapan bahwa dikhawatirkan perusahaan tersebut tidak mampu menutupi utang-utang jangka panjang yakni dengan aktiva yang dimilikinya. Rasio tersebut juga menunjukan kelayakan serta resiko keuangan perusahaan.

Demikianlah penjelasan mengenai Pengertian Rasio Keuangan, Jenis, Tujuan, Fungsi, Rumus dan Contoh, semoga apa yang diuraikan dapat bermanfaat untuk anda. Terima kasih